「消費者金融でお金を借りるなんて、自分だけ?」「一度でも手を出したら、もう終わりなのでは…」そんな不安を一人で抱え込んでいませんか?

実は、日本の成人のうち約9人に1人が消費者金融の利用経験があるというデータがあります。

(参考:総務省統計局『人口推計 2024年(令和6年)8月報』、アイフル)

なので、決してあなただけが特別な状況にあるわけではないのです。

この記事では、最新の統計データをもとに、意外と多い利用者の実態や、なぜ今20代の若い世代で利用が増えているのか、その背景を解説します。

「借りている人のリアルな特徴」を知ることで、漠然とした不安は解消されるはず。記事の後半では、初めての方でも安心して利用できる、安全な借入先もあわせてご紹介していますので参考にしてください。

消費者金融を借りている人の割合は「約9人に1人」|利用者数推移と層

JICC(日本信用情報機構)の統計によると、貸金業者を利用し、現在借入残高がある人は国内で約1,000万人以上。これは日本の18歳以上人口(約1億500万人)の約9.5%にあたります。(※JICC統計データおよび総務省人口推計より算出)

「借金」と聞くと、自分だけが特別なことをしているように感じてしまうかもしれません。ですが、実際にはおよそ9人に1人が利用していることになり、決して珍しいことではありません。

利用者数の推移を見ても、ここ数年は1,000万人前後でほぼ横ばい。むしろ、わずかに増えている傾向も。

背景には、コロナ禍による収入の不安定化や、急激な物価上昇があります。こうした状況のなかで、「生活費を一時的に補いたい」「急な支払いを乗り越えたい」といった現実的な理由から、必要なときに必要な分だけ借りる人が増えていると考えられます。

20代・若年層の利用割合が増加している背景

特に注目されているのが、20代を中心とした若年層の利用です。大手消費者金融のデータを見ても、利用者のうち20代が占める割合は決して少なくありません。

その理由は、単に「若者が無計画だから」というわけではなく、現代社会特有の構造的な要因が複雑に絡み合っています。

主な理由は以下の5つと考えられています。

- 物価高と実質賃金の停滞

- 奨学金返済の負担

- 副業白熱による高額講座の増加

- スマホで手軽に借りられるサービスの多様化

- SNSの普及による交際費の多様化

新卒の手取り給与が上がりにくい一方で、家賃、光熱費、食費といった生活に必須のコストは上昇を続けています。普通に働き節約して生活していても、ふとした出費(冠婚葬祭や医療費など)が重なると赤字になり、その補填として利用されるケースも少なくありません。

また、毎月数万円単位での奨学金返済に苦しむ人も。ただでさえ手取りが少ない時期に固定費として重くのしかかり、急な出費に対応するだけの貯蓄ができない状況にある人も目立ちます。

このような状態が続くと、将来への不安から「スキルアップ」や「副業」への関心が高まるのも自然なこと。しかし、そのためのオンライン講座や情報商材には数十万円単位の高額なものが多く、その初期費用を「自己投資」としてローンで賄うケースも増えています。

しかも、かつての「お金を借りるため店舗の窓口に行く」という心理的・物理的なハードルは、現在ほぼありません。申込みから借入までスマホ一つで完結し、誰にも会わずに即日振込される手軽さが、若年層の利用を後押ししています。

最後に、最近はSNSで可視化されるようになった「推し活」の遠征費やグッズ代、美容医療、友人との旅行など、交際費・趣味費の基準が上がっているのも影響。「ここで使わないと後悔する」「友達の水準に合わせたい」というタイミングで、短期的にローンを利用する人も増えています。

消費者金融を借りている人の特徴と心理|なぜお金が必要になるのか

「消費者金融」と聞くと、つい「計画性がない人が借りるもの」といったネガティブなイメージが浮かぶかもしれません。

しかし、それは一昔前のイメージや偏見に過ぎません。実際の利用者は、私たちと変わらず真面目に働く「ごく普通の人」がほとんどです。今横にいる同僚や友人も、あなたに言わないだけで、消費者金融を利用している可能性があるのです。

大手消費者金融の公開データでは、利用者の職業として最も多いのは「会社員」であり、全体の8割以上を占めることもあります。年収層も「300万円〜500万円」の、いわゆる平均的な年収の層がボリュームゾーンです。

では、なぜ平均的な収入のある会社員がお金が必要になるのでしょうか。

金融庁が令和7年(2025年)に公表した「貸金業利用者に関する調査・研究」によると、3年以内に消費者金融やクレジットカードのキャッシングを利用した人の借入目的として、最も多かったのは「生活費の不足を補うため」(45.0%)でした。

これは、給料日までに「あと数万円足りない」といった一時的な不足を補うケースが大多数であることを示しています。

その他にも、

- 「クレジットカードやネットショッピングの後払い代金を支払うため」(26.2%)

- 「欲しいものがあったが、手元の現金が足りなかったため」(15.4%)

といった理由が挙げられています。

決して非日常的な浪費のためではなく、急な冠婚葬祭、予期せぬ医療費、家電の故障といった「やむを得ない事情」や「一時的な生活費の不足」を乗り越えるために、多くの人が消費者金融を利用しているのが実態です。

消費者金融で借りている人|借りる時の心理状態とは

では、いざ「お金を借りよう」と決意したとき、人はどんな心理状態にあるのでしょうか。

多くの人に共通しているのが、「誰にも知られたくない」という強い思いです。

- 「お金を借りる=悪いこと」といううしろめたさ

- 「計画性がない人だと思われたくない」というプライド

- 「家族やパートナーに心配をかけたくない」という気持ち

こうした感情から、誰にも相談できず、一人でなんとか解決しようとする人が少なくありません。

そしてもう一つ多いのが、「とにかく急いでいる」という焦りです。

「明日まで」「今日の夕方まで」といった具体的な期限が迫っていて、悠長に審査を待つ余裕がない……そんな切羽詰まった状況に置かれているケースもあります。

この「バレずに、早く」という二つの思いが、実はそのまま借入先として消費者金融を選ぶ理由にもつながっています。

たとえば、

- 申込みから契約までをすべてWEBで完結できる(郵送物なし)

- 職場への在籍確認電話を原則行わない

- 最短20〜30分で審査から振込まで完了する

といったプライバシーとスピードの両立を重視する大手消費者金融が、多くの人から支持されているのです。

「消費者金融は一度でも借りるとやばい」は誤解?安全な利用法

「消費者金融は、一度でも借りたら終わりだ」

「人生がやばいことになる」

こうしたネガティブなイメージは、残念ながら未だに根強く残っています。しかし、結論から言えば、これは現在のルールでは明確な誤解です。

- 金利の上限は年20%に統一

- 年収の3分の1までしか借りられない「総量規制」の導入

- 威圧的な取り立て行為の全面禁止

こうしたルールが法律で明確に定められ、テレビCMなどを出している正規の消費者金融は、すべてこの法律を守って営業しています。

安全に利用するための業者の選び方

消費者金融は決して「やばい」ものではなく、「正規の業者」を選び、「計画的に利用」する限り急な出費を助けてくれる便利なサービスです。

安全に利用するために、まず何より大切なのは「金融庁(財務局)に登録されている正規の貸金業者」を選ぶことです。

公式サイトの会社概要などに、「貸金業登録番号(例:⚪︎⚪︎財務局長(14)第00218号)」の記載があるかを必ず確認してください。そしてその記載番号を金融庁の「登録貸金業者情報検索サービス」で検索しましょう。

この記載がない業者は、間違いなく闇金です。絶対に利用してはいけません。

そのうえで、自分の状況に合わせて次のように選ぶのが基本の流れです。

- 初めての利用で安心感・スピード重視の人:サポート体制が手厚く、アプリなどのシステムが整っている「大手消費者金融」

- 審査が不安・他社で断られた経験がある人:大手とは異なる独自の基準で審査してくれる「柔軟な中小消費者金融」

次の項では、この2つのパターン別に、信頼できるおすすめの業者を紹介します。

借りてる割合が多いおすすめの消費者金融|安心の大手4社

ここまで解説してきたように、消費者金融は決して「やばい」ものではありません。

きちんと計画を立てて使えば、必要なときに頼れる便利なサービスです。

大切なのは、「今の自分の状況に合った、信頼できる正規の業者」を選ぶこと。

ここからは、多くの人が利用しており、「安心感」と「スピード」を両立した大手の消費者金融4社を紹介します。

①プロミス

最短3分融資(※)が魅力のプロミス。大手消費者金融の中では最速スピードを誇るため、特に「緊急でお金が必要」な層に選ばれています。

初めて利用する場合は、「最大30日間の無利息サービス」を利用できます(※)。

このサービス自体は大手では一般的ですが、多くの業者が「契約日の翌日から」カウントするのに対し、プロミスは「実際に借入をした日の翌日から」30日間が無利息に。無駄なく利用できる点も大きなメリットです。

ちなみに、土日祝日も審査対応OK。週末お金が必要な方にも向いています。

| 実質年率 | 2.50%~18.00% |

| 融資額 | 800万円まで※借入限度額は審査によって決定いたします |

| 融資までの期間 | 最短3分(※1) |

| WEB完結 | 可能 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。お申込み時間や審査によりご希望に添えない場合がございます。

初めての利用に限り最大30日間無利息サービスを利用するには、メールアドレス登録とWeb明細利用の登録が必要です。

\ 最短3分融資(*) /

②LINEポケットマネー

LINEポケットマネーは、申込から契約、借入・返済までをすべて「LINEアプリ」内で完結できるローンサービスです。新しくアプリをインストールする必要がなく、普段使っているLINEの画面上で申し込みができる点が特徴です。

AIが算出する「LINEスコア」を活用した独自の審査を行っているので、従来の信用情報だけでは評価されにくかった方でも借りられる可能性があります。

| 貸付利率(実質年率) | 3.0~18.0% |

| 契約極度額 | 3万円~300万円 ※スタンダード/プレミアムプランの場合 |

| 融資までの期間 | 最短即日(※1) |

| 審査時間 | 最短10分 ※手続内容や混雑状況によって審査にお時間を頂く場合があります。 |

| WEB完結 | 可能 |

※1:お申込の時間帯により、ご希望に添えない場合があります。

③アイフル

アイフルは、他の大手が銀行グループの傘下にあるのに対し、独立系企業として独自の審査基準を持っているのが特徴です。「他の銀行系でダメだった」という場合でも、アイフルなら通ったという声も聞かれます。

また、「原則、職場への在籍確認電話なし」と公式サイトで明言しており、「バレたくない」という心理に最も配慮しているサービスの一つです。最短18分での融資も可能(※)で、スピードと柔軟性を両立したい方におすすめです。

| 実質年利 | 3.0%~18.0% |

| 借入限度額 | 800万円(※1) |

| 融資までの期間 | 最短即日融資(※2) |

| WEB完結 | 可能 |

※1:ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。※2:お申込み時間や審査状況によりご希望にそえない場合があります。※3申込内容に不備があれば電話確認。※4「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。※5 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方。※6カードレス選択時でも、本人確認のための郵送が発生する場合がございます。

※貸付条件※———————————————————————

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

———————————————————————————–

④SMBCモビット

「とにかく誰にも知られたくない」という方には、SMBCモビットがおすすめです。

申込みから利用まで、電話や郵送物なしで完結できる「WEB完結」ならプライバシー面で安心。

さらに、三井住友銀行のATMを手数料無料で使えたり、返済時にVポイントが貯まったり使えたり(※)と、三井住友カードのローンブランドならではの便利なサービスも魅力です。

| 実質年利 | 3.0%~18.0% |

| 借入限度額 | 800万円 |

| 融資までの期間 | 最短即日融資(※) |

| WEB完結 | 可能 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

\ WEB完結で電話なし! /

審査が不安・他社で断られた経験がある人は中小消費者金融

「すでに大手で審査に落ちてしまった」「過去に延滞があり、信用情報に自信がない」といった方も、あきらめる必要はありません。

中小消費者金融は大手とは異なる独自の基準で、現在のあなたの状況(返済能力)を丁寧に評価してくれます。

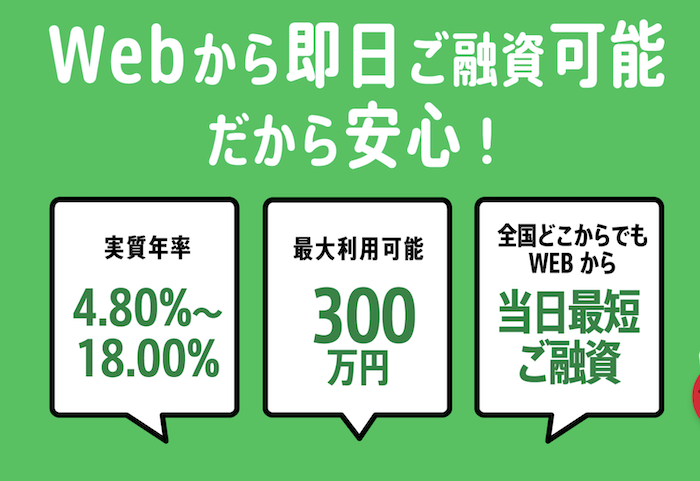

①セントラル

中小消費者金融でありながら、セブン銀行ATMで使えるカードローン「C-カード」を発行するなど、大手並みの利便性を誇るセントラル。

一方で、審査は大手とは異なる独自の基準で行われるため、「大手の審査は不安だけど、利便性も重視したい」という方にぴったりです。

また、初めての利用なら最大30日間の無利息期間(※)がある点も魅力です。

| 実質年利 | 100万円未満:4.80%~18.00% 100万〜300万円:4.80%~18.00% |

| 借り入れ限度額 | 300万円 |

| 融資までの期間 | 最短当日中 |

| WEB完結 | 可能 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

\ 初めてなら最大30日間無利息 /

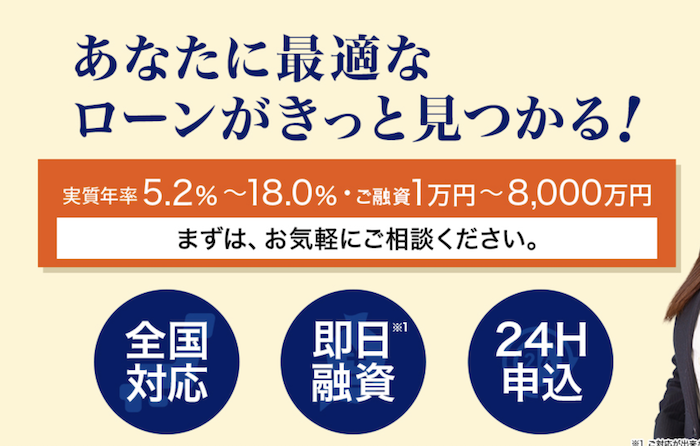

②フクホー

創業から50年以上の歴史を持つ、大阪の老舗消費者金融のフクホー。知名度こそ大手に劣りますが、長年の実績とノウハウに基づいた柔軟な審査に定評があります。

WEBからの全国対応で振込融資を行っているので、来店ができない方でも問題ありません。書類のやり取りもセブンイレブンでできます。

「他社の審査に通らない」「ブラックで審査に自信がない」という方は、相談してみてください。

| 融資額 | 200万円まで |

| 融資までの期間 | 最短当日中 |

| 貸付利率 | 7.30%~15.00%(実質年率) |

| 担保・保証人 | 原則不要 |

\ 公式サイトでチェック /

③デイリーキャッシング

デイリーキャッシングは、通常のフリーローンだけでなく、複数の借入をまとめられる「おまとめローン」にも対応しているのが特徴。

すでに他社から複数の借入があり、大手の審査に通るのが難しいと感じている方にとっては、まさに「駆け込み寺」のような存在です。現在の借入状況を整理し、返済の負担を軽くしたいというニーズにも応えてくれます。

ちなみに、フリーローンも利用可能。個人事業主なら事業者ローンも用意されています。

| 実質年利 | 8.5%~18.0% |

| 借り入れ限度額 | 1~300万まで |

| 融資までの期間 | 最短30分 |

| WEB完結 | 可能 |

\ 審査時間は最短30分 /

「消費者金融 借りている人 割合」に関するよくある質問

最後に、これまでに解説しきれなかった細かい疑問や、「アコムの割合は?」「お金を借りる主な理由は?」といった、よく検索される質問を紹介します。

消費者金融で借りている人の割合は、具体的に何人に1人ですか?

JICC(日本信用情報機構)の統計データと総務省の人口推計を基にすると、消費者金融やクレジットカードのキャッシングを利用し、現在借入残高がある成人(18歳以上)は、およそ9人に1人(約9.5%)と推計されます。

消費者金融を利用することは珍しいことではなく、日常生活のなかで必要に応じて利用している人が多いことがわかります。

また、この数字には「一時的に生活費を補うため」「急な出費を乗り越えるため」といった、短期間・少額の借入も含まれているので、必ずしも浪費や無計画な借入だけを示しているわけではありません。

アコムやプロミスなど、大手消費者金融の利用者数はどのくらいでしょうか?

各社のIR(投資家向け)資料によると、2024年度~2025年度時点での利用者数はおおむね次の通りです。

- アコム(アコム+三菱UFJ銀行保証):約700万人以上

- SMBCコンシューマーファイナンス(プロミス):約400万人以上

- アイフル:約100万人以上

このように、大手だけでも多くの人が利用していることがわかります。

なぜ20代の若い世代で消費者金融を利用する人が増えているのでしょうか?

前述のように、現代の20代特有の事情が背景にあります。

- 物価高と実質賃金の停滞

- 奨学金返済の負担

- 副業やスキルアップのための自己投資(高額講座など)

- スマホで完結するサービスの増加

- SNSによる交際費の増加(推し活や旅行など)

こうした理由から、「今ちょっと足りない」を補う手段として、スマホで手軽に利用できる消費者金融やキャッシングが選ばれることが多くなっています。

実際に消費者金融を借りているのは、どのような特徴(職業や年収)の人ですか?

ポート株式会社が2025年5月28日公開した「大手消費者金融5社の利用実態に関するユーザーアンケート」によると、利用者の約8割以上が会社員や公務員です。

年収の分布を見ると、「300万円〜500万円」の層が最も多く、特別に高収入でも低収入でもない、平均的な層が中心となっています。また、初めて借入した年齢も20代が一番多い結果となっています。

消費者金融の利用者は、決して「お金にだらしない人」ではなく、日々真面目に働く一般的な人が多いのが実態です。

消費者金融からお金を借りる主な理由(利用目的)は何ですか?

金融庁の令和7年の調査によると、借入目的の第1位は「生活費の不足を補うため」(45.0%)です。

次いで、「クレジットカードなどの決済代金の支払い」や「欲しいものの購入」が続きます。

多くの人は、急な冠婚葬祭や医療費、給料日までの一時的な不足を補うために利用しています。

消費者金融は一度でも借りると「やばい」というのは本当ですか?

完全に誤解です。

「やばい」と言われるのは、2010年以前の「グレーゾーン金利」時代のイメージが強いためです。

現在は法律(貸金業法)が厳しく整備されていて、上限金利(年20%)や総量規制(年収の3分の1まで)が徹底。て消費者を守る内容になっています。

金融庁に登録された「正規の業者」を計画的に利用する限り、安全なサービスです。

消費者金融を利用していることが、家族や会社にバレることはありますか?

大手消費者金融では、プライバシー対策がしっかりと整っています。

バレる可能性はかなり低いでしょう。

というのも、WEB完結なら自宅への郵送物は原則なく、明細はアプリで確認できます。職場への在籍確認も基本的に行われません。さらに、カードレスでの利用にも対応しているため、返済を長期延滞しない限り、周囲に知られる心配はほとんどありません。

借りている人の割合が多い(9人に1人)=安全ということですか?

多くの人が利用しているという事実は、社会的に必要とされているサービスであることの証拠です。

しかし、安全かどうかは利用者次第です。正規の業者を選び、返済能力の範囲内で計画的に利用することが、安心して使うための大前提となります。

収入以上の借入をしたり、返済に遅れたりすると信用情報に登録され、将来に悪影響を及ぼすため注意しましょう。

まとめ

消費者金融を利用している成人は、およそ9人に1人です。特別なことではなく、利用者の多くは「生活費の補填」など、やむを得ない事情で借りる一般的な会社員です。

「一度でも借りたらやばい」というイメージは、法改正前の古いものに過ぎません。金融庁に登録された正規の業者を、返済計画を立てて利用する限り、安全で便利なサービスとして活用できます。

重要なのは、あなたの状況に合った借入先を選ぶことです。初めて利用する場合で、安心感とスピードを重視するなら大手消費者金融(プロミス、アイフルなど)を、審査に不安がある方は柔軟な中小消費者金融(セントラルなど)を検討してみるとよいでしょう。